Sous la réforme des retraites : le démantèlement de la Sécurité sociale

Dossier Sécurité sociale-retraitesLe projet de loi portant réforme des retraites vient d'être rendu public et sera présenté au vote du Parlement en octobre prochain. Comme on pouvait s'y attendre, ce projet est une attaque en règle contre les salariés et les retraités, une de plus et non des moindres! Il s'agit de la quatrième réforme régressive des retraites en vingt ans. Elle fait partie d'un plan plus vaste qui vise à mettre en pièces la Sécurité sociale dans son ensemble et dans chacune de ses composantes. Motif invoqué : un déficit chronique et croissant qui mettrait en péril le système. Il est donc à nouveau nécessaire, avant toute chose, de rétablir la vérité sur ce qu'est la Sécurité sociale, sur ce que recouvrent exactement les cotisations sociales et sur la finalité des réformes à tiroir des retraites et de la protection sociale que les salariés subissent depuis plus de vingt ans.

Le 27 août, le premier ministre Ayrault a donc annoncé les premières mesures concernant cette réforme des retraites :

Hausse des cotisations retraites public-privé de 0,15 à 0,3 de 2014 à 2017 ( ce qui signifie une baisse du salaire net et des pensions)

Allongement du temps de cotisations public-privé à 43 ans en 2035 : la durée de cotisation requise pour une retraite à taux plein, qui s'élèvera à 41 ans et trois trimestres en 2020, sera ensuite portée à 42 ans en 2023, 42 ans et un trimestre en 2026, 42 ans et demi en 2029, 42 ans et trois trimestres en 2032, et 43 ans en 2035 ! (les salariés qui ont 40 ans aujourd'hui devront donc avoir travaillé 43 ans)

Entre autres attaques contre les retraités, et non des moindres, il y a la fin d'exonération pour le bonus versé aux parents de 3 enfants.

Les parents de trois enfants et plus n'auront plus droit à l'exonération d'impôt de la majoration de leur pension de retraite. Le bonus va lui-même être modifié. Le bonus versé aux retraités parents d'au moins trois enfants sera soumis à l'impôt sur le revenu à partir de 2014. A l'heure actuelle, cette majoration de 10 % du montant d'une pension est totalement exonérée d'impôt sur le revenu. La modification accroîtra le montant de l'impôt dû par les retraités concernés. Ces nouvelles règles concerneront les personnes prenant leur retraite à partir de 2020.

D'autres mesures devraient suivre comme le transfert des cotisations familiales vers " d'autres modes de financement " (ce que Sapin, le ministre du Travail, a confirmé, selon " La Croix "

http://www.la-croix.com/Actualite/France/Les-lecons-a-tirer-de-la-reforme-des-retraites-2013-08-28-1003592).

Cette réforme s'inscrit donc dans la continuité des réformes précédentes : la réforme Sarkozy-Fillon de 2010, la réforme Raffarin-Fillon de 2003 et la réforme Balladur de 1993. l'alibi est toujours le même : " le déficit ".

Déficit ou pillage ?

Les " réformateurs " successifs des retraites (Balladur en 1993, Raffarin en 2003, Fillon en 2007 et 2010 - sans oublier Juppé en 1995 qui dut retirer une partie de son plan) ont agité l'épouvantail de ce déficit " abyssal ". Ayrault en 2013 ne faillit pas à cette tradition : " La sauvegarde du système par répartition implique de trouver les moyens d'équilibrer les régimes dès que possible : le maintien durable d'un déficit est contradictoire avec la notion même de régime de retraites par répartition. Face à l'allongement de l'espérance de vie et le départ à la retraite des générations nombreuses d'après-guerre, notre système de retraite est aujourd'hui menacé. Alors qu'on compte aujourd'hui 1,7 cotisant pour un retraité, ce ratio atteindra 1,5 dès 2020. Dès Aujourd'hui, nous ne sommes plus capables d'assurer le paiement des pensions des 15,5 millions de retraités sans recourir à l'emprunt. Sous l'effet de la crise économique, la branche vieillesse de la sécurité sociale a été confrontée plus rapidement que prévu aux déficits évalués par le Conseil d'orientation des retraites en 2007. Le besoin de financement annuel de l'ensemble des régimes de retraites atteindra ainsi 42,3 milliards d'euros en 2018 selon le COR. Cette situation impose aujourd'hui de prendre de nouvelles mesures pour atteindre l'équilibre et cesser de faire peser les charges de cet endettement sur les générations futures." affirment les auteurs du projet de loi dans l'exposé des motifs de leur réforme.

(Projet de loi portant réforme des retraites - https://mail-attachment.googleusercontent.com/attachment/? ui=2&ik=c0c21e3598&view=att&th=140cb76e801b64d8&attid=0.1&disp=inline&realattid=f_hkyce5ji0&safe=1&zw&saduie=AG9B_P_OtYKtAEvAu2YqL2p32QE4&sadet=1377803139448&sads=HK0s5Cs-2XgkJ5qFLVCuzMa9NBA&sadssc=1)

De prime abord, les chiffres semblent leur donner raison. Confère le tableau ci-dessous qui accrédite la thèse du déficit :

Tableau d'équilibre, par branche, du régime général de sécurité sociale :

Exercice 2011 (En milliards d'euros)

| RECETTES | DÉPENSES | SOLDE | |

|---|---|---|---|

| Maladie | 148,0 | 156,6 | ― 8,6 |

| Vieillesse | 100,5 | 106,5 | ― 6,0 |

| Famille | 52,2 | 54,8 | ― 2,6 |

| Accidents du travail et maladies professionnelles | 11,3 | 11,6 | ― 0,2 |

| Toutes branches (hors transferts entre branches) | 302,8 | 320,3 | ― 17,4 |

Sources : LOI n° 2012-1404 du 17 décembre 2012 de financement de la sécurité sociale pour 2013 (1) JORF n°0294 du 18 décembre 2012

Si l'on suit ce tableau, la Sécu, toutes branches confondues, présente un déficit de 17 milliards en 2011.

Mais voilà...

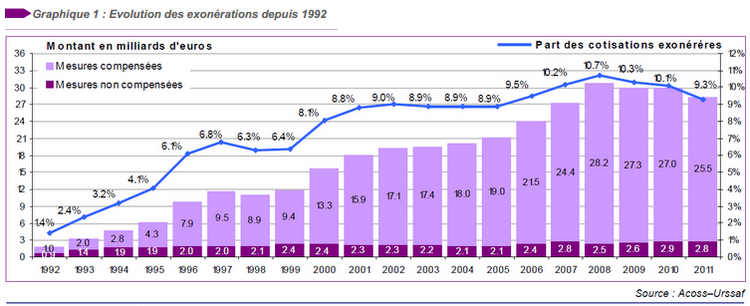

Ces chiffres bruts méritent d'être confrontés au graphique, ci-dessous

(http://www.acoss.fr/dmdocuments/acoss/Acoss_stat_164.pdf (ACOSS : agence centrale des organismes de sécurité sociale)

Ce tableau révèle qu'une partie des exonérations de cotisations sociales accordées aux entreprises n'est pas, loin s'en faut, compensée par l'Etat.

Le montant des exonérations non reversées par l'Etat à la Sécurité sociale depuis 1992, s'élève à 41,5 milliards d'euros.

17 milliards de déficit contre 41,5 milliards d'exonérations non reversées à la Sécurité sociale, il n'y a pas photo ! On peut dès lors mettre beaucoup de guillemets à " déficit "

Comme l'écrivait, dès la fin de l'année 2009, Denis Renard, responsable du syndicat CGT CPAM 92, membre du Comité confédéral national de la CGT (CCN) dans la tribune de discussion du Congrès confédéral CGT :

" - 33 milliards, c'est le montant des exonérations cette année ;

- 260,6 milliards c'est le montant cumulé des exonérations de cotisations de 1991 à 2008 inclus (source ACOSS) dont 221 ont été compensés par nos impôts via le budget de l'Etat : c'est aussi cela la fiscalisation du financement de la Sécu, ce n'est pas que la CSG. Et au passage, c'est la bagatelle de près de 40 milliards non compensés, 40 milliards de perte sèche pour la Sécu !

Ce pillage par les entreprises et leurs actionnaires de notre salaire socialisé, est à comparer avec les montants des " déficits " annoncés (20 milliards pour 2009), déficits dont la notion, avant même les montants, est tout à fait contestable ; ils ne servent qu'à culpabiliser les salariés, à nous mettre sur la défensive, à fausser et renverser la réalité alors que le gouvernement devrait être sur le banc des accusés. " http://www.congres49.cgt.fr/Non-aux-exonerations-de.html

Il n'y a donc pas de déficit, mais un pillage méthodique et froidement calculé des ressources de la Sécurité sociale.

Les cotisations patronales, mythe ou réalité ?

Par abus de langage, la part dite patronale des cotisations versées à la sécu est assimilée à des " cotisations patronales " ou " charges de l'entreprise ". Ce qui est faux, même sur un plan strictement comptable. Cet argent ne sort pas de la poche des patrons. ( à moins bien sûr de nous dire que ce sont les patrons qui paient les salaires ) Il ne s'agit pas d'une contribution charitable des patrons au financement de la Sécu. Pour être encore plus clairs : la cotisation patronale n'est pas prélevée sur ' l'excédent brut d'exploitation ' c'est-à dire sur les profits.

La part patronale des cotisations Maladie-Vieillesse-Famille- Accidents est, au même titre que le part salariale, une partie du salaire. Elle est partie intégrante du prix de la force de travail que le patron achète au salarié. Et, rien d' autre, si l'on peut dire.

Un simple coup d'oeil sur le site officiel de l'URSSAF nous le confirme :

" Taux des cotisations du régime général de sécurité sociale

Les rémunérations du travail salarié donnent lieu au versement de cotisations et contributions venant couvrir divers risques : Assurance maladie, maternité, invalidité, décès, contribution solidarité pour l'autonomie des personnes âgées et handicapées ; Assurance vieillesse (AV); Allocations Familiales (AF); Fonds National d'Aide au Logement (FNAL); assurance chômage et AGS (Assurance Garantie des Salaires). Certaines cotisations sont assises sur la totalité du salaire, d'autres sur le salaire plafonné. La CSG et la CRDS sont des contributions sociales assises en principe sur 98,25% du salaire réel brut. Les cotisations sont réparties en une part patronale (P.P.) et en une part salariale (P.S.). "

_

| Sur la totalité du salaire | ||||

|---|---|---|---|---|

| Total | Maladie, maternité, invalidité, décès, solidarité | Allocations familiales | Vieillesse | |

| PP | PS (1) | PP | PP + PS | |

| 20,95 | 13,10 | 0,75 | 5,40 | 1,60 + 0,10 |

…/…

| Sur le salaire limite au plafond (cf. rubrique plafond de la Sécurité sociale) | ||

|---|---|---|

| Total | Vieillesse au 1er novembre 2012 | |

| PP | PS | |

| 15,15 | 8,40 | 6,75 |

http://www.urssaf.fr/profil/associations/baremes/baremes/taux_des_cotisations_du_regime_general_01.html

Autre éclairage sérieux, celui qu'apporte l'article " cotisations sociales " mis en ligne sur Wikipedia

" Les cotisations sociales sont des prélèvements assis sur les salaires, aussi improprement appelées charges sociales. Les cotisations font partie des taxes sur les traitements et salaires. Elles sont associées au financement de prestations sociales.

Une distinction est faite entre deux types de cotisations sociales :

Les cotisations sociales salariales sont déduites du salaire brut (salaire net = salaire brut - cotisations salariales)

Les cotisations sociales employeurs (appelées aussi cotisations patronales), qui sont en général plus élevées que les cotisations salariales, sont déduites du salaire " super-brut " (également appelé salaire chargé).

La théorie économique montre que la répartition entre ces deux types de cotisations n'a pas d'importance économique ; trois éléments ont une influence économique : le niveau du salaire super-brut payé par les employeurs, c'est-à-dire la rémunération des salariés, le niveau du salaire net effectivement perçu par les salariés, et les dépenses financées par les prélèvements sociaux.

Les cotisations sociales correspondent donc à une part socialisée du salaire, c'est-à-dire collectée par des organismes appelés caisses afin d'être redistribuée. Les cotisants bénéficient en contrepartie d'une couverture partielle ou totale de frais divers, engendrés par l'un des grands " risques " que sont le chômage, la vieillesse, la famille, la maladie et les accidents du travail et maladies professionnelles. Cette contrepartie peut être immédiate (risque immédiat), ou différée : le salarié touche une pension à l'âge de la retraite.

Ce système repose sur un principe de solidarité : une partie des salariés payent plus qu'ils ne reçoivent ou qu'ils ne recevront, par exemple s'ils ne connaissent aucun ennui de santé ou aucune période de chômage, si la durée de leur espérance de vie à la retraite est plus faible que la moyenne, si leurs cotisations servent à financer d'autres régimes de retraite

Dans la théorie économique, la séparation entre cotisations sociales employeurs et cotisations sociales salariés n'est pas pertinente à moyen terme : les cotisations sociales reposent in fine sur les salaires, du fait d'une baisse des salaires ou d'une moindre hausse. Ce qui compte, ce sont les salaires nets (perçus par les salariés) et les salaires super-bruts (payés par les employeurs), la répartition des prélèvements entre les deux n'a pas d'influence (voir théorie de l'incidence fiscale)... " http://fr.wikipedia.org/wiki/Cotisations_sociales

Autre définition importante, celle de la rémunération des salariés :

" La rémunération des salariés est un terme d'économie et de statistique utilisé principalement en comptabilité nationale. C'est l'ensemble des rémunérations en espèces et en nature que les employeurs versent à leurs salariés (...) : salaires et traitements bruts en espèces et en nature, cotisations sociales effectives et imputées à la charge des employeurs. " http://fr.wikipedia.org/wiki/R%C3%A9mun%C3%A9ration_des_salari%C3%A9s

Pour preuve, lorsque les salaires augmentent, les cotisations sociales (part salariale + part patronale) augmentent en proportion. A cet égard, on peut s'étonner que les directions centrales de la CGT et de FO puissent être d'accord avec la hausse du taux des cotisations sur fond de gel des salaires. Nous y reviendrons

La séparation entre part patronale et part salariale est donc purement technique. A telle enseigne que dans sa première version, l'exposé des motifs de l'ordonnance du 4 octobre 1945 portant création de la sécurité sociale prévoyait une cotisation unique, comme le montre l'extrait ci-dessous :

" II. Cotisation unique

Le régime actuel de cotisation des assurances sociales, de l'assurance contre les accidents du travail et des allocations familiales impose aux employeurs une tâche chaque jour plus complexe et plus difficile. Il nécessite aussi des mécanismes lourds et d'une utilité contestable. La réalisation d'un système d'ensemble de la sécurité sociale doit permettre un regroupement des différentes cotisations en une cotisation unique. Cela ne signifie pas sans doute que tous les assujettis sur l'ensemble du territoire devront payer une même cotisation. Si en effet l'on conçoit que pour les assurances sociales ou les allocations familiales les cotisations soient partout les mêmes, il en va autrement dans le domaine des accidents du travail où la cotisation doit, au moins dans une certaine mesure, être en rapport avec l'importance du risque, de manière surtout à encourager les entreprises dans leurs efforts de prévention des accidents et des maladies professionnelles. Dire qu'il y aura cotisation unique signifie donc simplement qu'une même entreprise versera pour l'ensemble de son personnel une cotisation globale faite de la somme des cotisations des assurances sociales et de l'assurance des accidents du travail, des allocations familiales et basés sur la masse des salaires payés "

l'exposé des motifs de l'Ordonnance du 4 octobre 1945 (Texte non paru au JO) [Source : Revue Prévenir mars 1982 p. 121]

Les cotisations, part patronale et salariée confondues, constituent le salaire différé (ou socialisé).

La part patronale, c'est du salaire. Et rien d'autre que du salaire. Le reste n'est au mieux que de la bêtise, au pire du mensonge conscient ( souvent de la part de l'employeur, ce qui est de bonne guerre, mais aussi de la part de certains militants et syndicalistes, ce qui est plus grave)

Les exonérations de cotisations sociales en faveur des patrons sont donc des baisses de salaire (que l'Etat les compense ou non, d'ailleurs).

Le patronat, pour un salaire au SMIC, ne paie plus de cotisations à l'URSSAF ;

Pour un salaire compris entre le SMIC et 1,6 fois le SMIC, il ne paie qu'une partie des cotisations.

Le patronat ne paie intégralement les cotisations qu'à partir d'un salaire de 1,6 fois le SMIC.

Quel problème de financement ?

Lorsqu'il a dévoilé son projet portant des réformes des retraites, le 27 août 2013, Ayrault a déclaré

. " C'est une réforme structurelle, qui assure l'avenir de nos régimes de retraite" a-t-il assené. Une réforme "pour que le financement de la protection sociale (...) pèse moins sur le coût du travail" a-t-il encore souligné. Quelques heures avant ces annonces, " Pierre Gattaz a fait état d'une "ouverture" du gouvernement pour une baisse du coût du travail, sans préciser par quelle mesure. Selon la porte-parole de l'Union syndicale Solidaires, Annick Coupé, on ira "sans doute vers une baisse des cotisations familiales" " (Le Parisien- http://www.leparisien.fr/politique/en-direct-retraites-jeunes-et-retraites-victimes-de-cette-reforme-pour-la-cgt-27-08-2013-3083909.php). A y regarder de plus près, Le coup porte beaucoup plus loin qu'on pourrait le croire " en première lecture "

Qu'est-ce que le salaire différé (ou socialisé) ?

Au risque de se répéter, mais tant pis, à l'origine, la Sécurité sociale est donc financée par les cotisations sociales, c'est-à-dire, par le salaire différé. Comme nous l'écrivions dans La Commune en 2010 :

" Le salaire différé, c'est donc comme on vient de le voir l'ensemble des cotisations sociales, part salariée (PS) et patronale (PP) confondues. C'est l'argent que les salariés mettent dans un pot commun pour s'assurer mutuellement, pour leur santé comme pour leur retraite, selon le principe de la solidarité ouvrière : chacun cotise pour tous et tous pour chacun. Chacun cotise selon ses moyens et perçoit selon ses besoins. C'est, historiquement, le principe fondateur du mouvement ouvrier qui plonge ses racines dans les caisses de secours et de résistance, les mutuelles dont se sont dotés les travailleurs au XIX ème siècle pour s'unir contre les empiètements du capital et les conséquences douloureuses de l'exploitation qu'ils subissaient. C'est dans ce processus, où chacun cotisait pour tous, que la classe ouvrière s'est affirmée comme classe indépendante, séparée du Capital et a élargi ses moyens de défense et d'émancipation.

Ce principe a été, en 1945, la base fondatrice de la Sécurité sociale.

Ajoutons d'ailleurs qu'il ne s'est nullement agi, en 1945, d'un élan généreux du patronat français, du reste mouillé jusqu'au cou dans la collaboration. La bourgeoisie française, par peur de tout perdre face à la vague révolutionnaire de 1945, a dû lâcher en particulier le régime de Sécurité sociale par répartition solidaire, l'actuelle ' Sécu ' Aussi, les militants anticapitalistes seront en première ligne pour défendre cette conquête sociale révolutionnaire qu'est la Sécurité sociale, et son financement assis sur les salaires " Lire l'article

Qu'est-ce que la fiscalisation de la sécurité sociale ?

En déclarant pudiquement que la protection sociale doit " moins peser " sur " le coût du travail ", Ayrault remet en cause le financement de la Sécu assis sur les salaires. A sa décharge, il n'est pas le seul et, nous le verrons plus loin, les directions syndicales cherchent elles aussi d'autres " sources de financement ". D'ores et déjà, le virus de la fiscalisation s'est d'ores et déjà niché dans le corps sain de la Sécu. Les exonérations dont nous avons parlé y concourent activement. Avec les exonérations, les gouvernements font un coup double :

D'une part, ils réduisent le " coût du travail " pour les capitalistes, c'est-à-dire le prix de la force de travail

D'autre part, ils transforment par les jeu des compensations ( incomplètes, comme on l'a vu) une partie des cotisations en subsides de l'Etat provenant de taxes, poussant ainsi les feux de la fiscalisation

Ils gagnent ainsi sur tous les tableaux, contre les salariés, les retraités et leurs familles.

Ce n'est là qu'un aspect de la fiscalisation rampante de la Sécu.

Fiscaliser veut dire : remplacer progressivement les cotisations par des impôts et taxes.

Ce processus a été fort bien décrit dans un tract de l'UD CGT du Cher, le 29 février 2012 :

" C'est avec un certain culot que ce gouvernement et les députés de droite viennent de décider de faire payer 1,6 point de plus de TVA même aux plus pauvres pour réduire les cotisations des patrons même les plus riches ! Depuis longtemps, la transformation des cotisations Sécurité Sociale en impôt est engagée. Dès 1991, la mise en place de la CSG (Cotisation Sociale Généralisée)* par le gouvernement Rocard a donné le coup d'envoi de la fiscalisation. En 1996 les ordonnances découlant du plan Juppé de 1995 ont entériné l'intégration de l'assurance-maladie dans le budget de l'État. Depuis cette date, chaque année ce sont les députés qui votent une enveloppe pour les dépenses d'assurance-maladie. En 1998, le gouvernement Jospin transfère la quasi-totalité de la cotisation maladie sur la CSG. Il reste aujourd'hui 0,75 % de cotisation maladie sur la feuille de paye. Parallèlement, le gouvernement mettait en place en 1998 la CMU, une Sécurité Sociale pour les pauvres offrant un " panier de soins " limité. Ainsi se mettait en place le premier pilier de protection, assumé par l'Etat, préconisé par la banque mondiale "

(* il faut lire : contribution sociale généralisée - la CSG n'est pas une cotisation mais un impôt prélevé à la source-NDA)

" Aujourd'hui, le gouvernement a fait voter une "TVA sociale" de 1,6 % pour réduire encore la part employeur des cotisations. Cela porte le taux de TVA à 21,2 % au lieu de 19,6 %, soit un des taux de TVA les plus élevés de toute l'Europe. Le parti socialiste, quant à lui, propose de fusionner la CSG et l'impôt sur le revenu ce qui signifie qu'il n'y aurait plus de cotisations directes au budget de l'assurance-maladie, tout serait fiscalisé et versé directement au budget de l'État "

" l'institut Montaigne, boîte à idées du capital, dirigé par Claude Bébéar, grand magnat des assurances, envisage plusieurs scénarios de fiscalisation des cotisations d'assurance-maladie. Parmi ceux-ci, il en est un qui envisage la suppression totale des cotisations assurancemaladie payées par les salariés (0,75 %) et de celle payée par les employeurs (12,8 %). De son côté, Laurence Parizot pour le MEDEF, dans un récent cahier de revendications demande à ce que les remboursements de l'assurancemaladie soient modulés en fonction des ressources, et qu'à un certain niveau de revenu, il soit laissé une partie des frais de santé à charge de l'assuré. Les deux propositions, celle de l'institut Montaigne et celle du MEDEF, convergent bien vers la mise en place d'un socle de protection sociale.étatisé financé par l'impôt pour les plus pauvres. Et par le biais des restes à charge, un deuxième volet de protection complémentaire serait pris en charge par le secteur privé qu'il soit mutualiste ou assuranciel. Ce secteur privé de protection sociale permettrait aux capitaux qui ne trouvent pas à s'employer à un taux de profit suffisant sur le marché, de trouver ainsi des débouchés juteux. Ajoutons, que la loi HPST dite loi Bachelot, concourt également au renforcement du secteur privé de santé permettant aux capitaux privés de s'engouffrer sur l'ensemble du marché de la santé "

Ce tract ne relève pas de la science-fiction. Il est corroboré par un tout récent appel de personnalités de tous bords intitulé "Pour un débat public sur la santé " qui relate :

" Aujourd'hui, la Sécurité sociale ne rembourse plus qu'environ 50 % des soins courants et bien moins encore pour les soins d'optique, dentaires et d'audioprothèses. Si l'on poursuit dans cette voie, la protection sociale ne prendra bientôt plus en charge que les patients les plus démunis et les malades les plus gravement atteints. Nous sommes en train de passer, sans débat démocratique, d'une logique de prise en charge solidaire pour tous à une logique d'assistance pour les plus pauvres et d'assurance pour les plus riches. Or les assurances complémentaires sont :- moins égalitaires, leurs tarifs varient selon la " gamme " des prestations remboursées et sont plus élevés pour les familles et les personnes âgées, - moins solidaires, le plus souvent leurs primes n'augmentent pas en fonction des revenus des assurés - plus chères, leurs frais de gestion dépassent souvent 15 % des prestations versées, contre moins de 5 % pour la Sécurité sociale. De plus, les contrats collectifs d'entreprise, réservés à certains salariés, bénéficient d'exonérations d'impôts et de cotisations sociales, qui coûtent aujourd'hui plusieurs milliards d'euros à l'Etat et à la Sécurité Sociale, et demain plus encore à la faveur de l'accord national interprofessionnel (ANI) de 2013, quoi que l'on puisse penser de cet accord par ailleurs. Les usagers et les professionnels de santé se mobilisent pour arrêter cette dérive qui sonne le glas de notre Sécurité sociale universelle et solidaire, et contribue à creuser les inégalités sociales de santé "

Parmi les personnalités qui ont signé cet Appel, on trouve pourtant des anciens ministres de droite et de gauche qui ont poussé les premiers feux de la fiscalisation (comme Rocard, qui ne se souvient peut-être plus qu'il a créé la CSG de ses propres mains) et s'effraient maintenant des conséquences funestes de leur politique. ( Cet appel a été publié dans Le Parisien, le 25-08-2013 ...)

A quoi sert la CSG ?

La CSG, on l'a vu, est au coeur de l'entreprise de fiscalisation de la sécurité sociale. Pour mémoire, nous ne pouvons manquer de citer un extrait de l'argumentaire CSG mis en ligne par la CGT-Cheminots- Chambéry

(http://regionchambery-cheminotscgt.fr/wp-content/uploads/2013/01/Argumentaire-CSG-1.pdf) et qui émane de la Fédération CGT-sociétés d'études :

" Aux origines de la CSG

Les Etats-Généraux de la Sécurité Sociale sont convoqués en 1987 pour envisager, notamment, " le recours à l'impôt pour financer certaines prestations ".Le financement de la Sécurité Sociale par l'impôt poursuit deux objectifs:

- réduire puis supprimer complètement la part patronale des cotisations et notamment des cotisations de la branche famille payées intégralement par les employeurs, pour augmenter les profits. Le représentant du CNPF aux Etats-Généraux, Pierre Guillen, ne s'en cache d'ailleurs pas: " Les allocations familiales s'élèvent à 150 milliards. Or précisément, les entreprises ont besoin de 150 milliards ! "

- réduire les prestations pour ouvrir la voie aux assurances privées. En effet, à la veille de sa nomination comme Premier Ministre par Mitterrand, Balladur écrit: " Il a été proposé que les entreprises soient progressivement déchargées du financement de la politique familiale, qui n'est normalement pas de leur ressort. Ce financement serait transféré à l'Etat, quitte à ce que celui-ci, dans sa gestion, opère les économies qui lui permettraient de supporter cette charge nouvelle sans augmentation des impôts. "

La recherche d'économies sur les prestations sociales sera renforcée par la pression des contraintes budgétaires pesant sur l'Etat.

S'engage alors une offensive sans limite visant à fiscaliser les ressources de la Sécurité Sociale, exonérer les entreprises de leurs cotisations, réduire les dépenses de santé et favoriser le développement des établissements et des assurances privées. C'est dans ce contexte que naît la Contribution Sociale Généralisée (CSG).

Lorsque le ministre socialiste Michel Rocard fit adopter la loi instaurant la CSG le 19 novembre 1990 grâce à l'article 49-3 de la Constitution permettant au gouvernement de légiférer par ordonnance, il prit soin de préciser: " nos choix sont clairs. La CSG est un impôt ".

La CGT mobilisera contre ce projet et organisera, avec d'autres organisations syndicales, des grèves et des manifestations massives pour le retrait de la CSG. Le secrétaire général de la CGT souligna à l'époque que l'action du 14 novembre 1990 " est dirigée contre la CSG (...) Que le gouvernement retire son projet et le problème sera réglé ".

La CSG est néanmoins adoptée. Officiellement, elle présente l'avantage d'être assise sur une base plus large que les seuls revenus du travail. C'est encore aujourd'hui, comme on le verra plus loin, le principal argument des défenseurs de la CSG.

Le véritable objectif de la CSG

Le véritable objectif de la CSG

En pleine mobilisation contre la CSG, le secrétaire général de la CGT affirme : " le but de l'opération est bien de diminuer à terme les cotisations des entreprises ". Il ne croit pas si bien dire.

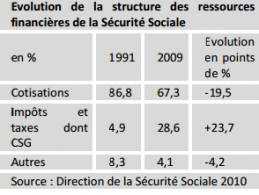

Entre 1991 et 2009, la part des cotisations dans le financement de la Sécurité Sociale tombe de 86,8 à 67,3%. Tandis que la part des impôts incluant la CSG grandit de 4,9 à 28,6%.

En 2009, la CSG représentait:

- 36% des ressources de la caisse nationale d'assurance maladie,- 24,5% des ressources de la caisse nationale des allocations familiales

De 1,1% à sa création, la CSG est aujourd'hui

de :

- 7,5% sur les revenus d'activité,

- 6,20% sur les revenus du chômage,

- 6,60% sur les revenus des retraites,

- 8,20% sur les revenus du patrimoine et de placement,

- 9,50% sur les revenus des jeux. "

Que représente la CSG aujourd'hui ? 21% du financement de la Sécurité Sociale. Qui paie la CSG ? Les salariés à 89,6%.

Les entreprises n'y sont pas assujetties.

Conjointement, les exonérations de charges patronales commencent en 1992. "

Ce qui donne le tableau suivant (qu'on trouve également dans le site officiel de l'URSSAF déjà cité plus haut)

CSG / CRDS

| Sur l’ensemble des revenus d’activité (après abattement de 1,75% pour frais professionnels dans la limite de 4 plafonds de la sécurité sociale). | |

|---|---|

| Contribution sociale généralisée (CSG) | Contribution au remboursement de la dette sociale (CRDS) |

| 7,50 | 0,50 |

Que prépare ce gouvernement contre les cotisations familiales ?

Le gouvernement a donc fait savoir qu'en contrepartie de la légère hausse de la part patronale des cotisations retraites, il effectuerait un transfert des cotisations familiales vers l'impôt (vraisemblablement sur la CSG, comme le préconise la CFDT, alliée, par essence, de toutes les réformes). En réalité, ce projet n'est pas nouveau, comme le montre cet article de La Tribune daté du 3 octobre 2012 :

" Transférer les cotisations familiales sur la CSG, soit un 'choc' de 40 milliards

Comme convenu, il s'agirait en fait de transférer les cotisations patronales destinées à la politique familiale (soit 5,4 points) sur une autre recette, essentiellement la CSG. Mais il pourrait aussi s'agir d'un 'mix' mêlant CSG, taxe écologique et, selon nos informations, une augmentation des taux de TVA réduits. Il faudra attendre les conclusions du rapport du commissaire général à l'investissement, Louis Gallois, prévues pour la mi-octobre, pour connaître les choses avec plus de précisions.

Et notamment connaître quelle CSG serait concernée (salariés, retraités, revenus financiers?) En tout état de cause, selon 'Le Monde', ce transfert serait progressif à raison de 8 à 10 milliards d'euros par an. Et ce seraient les salaires compris entre 1,6 et 2,2 Smic (soit entre environ 2.200 et 3.200 euros bruts) qui seraient visés. Pourquoi? D'abord parce que les salaires inférieurs bénéficient déjà des 'allègements Fillon', dégressifs entre 1 et 1,6 Smic. Ensuite, parce que se sont sur ces niveaux de salaires que la France souffre d'un déficit de compétitivité par rapport à l'Allemagne. "

http://www.latribune.fr/actualites/economie/france/20121003trib000722700/baisse-du-cout-du-travail-le-scenario-se-precise.html

Depuis quelques jours, ce projet prend corps, comme l'indique cet article de l'Expansion du 29/08/2013 :

" Marisol Touraine la ministre des Affaires sociales a réitéré ce jeudi l'engagement du gouvernement à alléger le coût du travail, en contrepartie de la hausse programmée des cotisations vieillesse dans le cadre de la réforme des retraites.

'Il y aura un transfert des cotisations familiales, cela a été dit très clairement', a assuré Marisol Touraine sur France Inter. 'Il y a eu un engagement qu'il n'y aurait pas d'alourdissement du coût du travail. Il n'y aura donc pas d'alourdissement du coût du travail', a-t-elle insisté. Concrètement, des mesures devraient être annoncées dans leprojet de budget de la Sécuqui doit être présenté en septembre.

Vers un transfert des dépenses famille

'Dans les textes qui seront pris dans quelques semaines et qui prévoient l'équilibre de la Sécurité sociale pour 2014, il y aura des dispositions', a-t-elle dit en annonçant l'ouverture prochaine de discussions sur ce sujet. La 'réflexion' sur le transfert des dépenses famille qui 'n'ont pas de lien direct avec le travail' est 'dans le débat depuis plusieurs années' et 'pourrait aboutir' dès l'an prochain.

A ses yeux, la réforme des retraites est 'bonne', 'il est normal, juste, que les entreprises contribuent à la branche vieillesse de notre système de retraites'. 'Il ne serait pas compris qu'elles ne contribuent pas à l'effort collectif pour sauver durablement notre pacte social, alors que les retraites sont 'le coeur' de ce pacte, a-t-elle ajouté.

Le Medef a jugé 'dangereuse' et 'pas acceptable' la réforme des retraites annoncée par le gouvernement. Elle va se traduire notamment par une hausse progressive des cotisations sociales, patronales et salariales. En quatre ans, cette hausse atteindra0,3 point pour chaque parti "

http://lexpansion.lexpress.fr/economie/marisol-touraine-renouvelle-la-promesse-d-une-baisse-du-cout-du-travail_399737.html#e0RivsiXEJzGRgB1.99

La fusion prochaine de l'impôt sur le revenu avec la CSG ?

Le transfert progressif des cotisations vers la CSG ( et/ou la TVA) d'une part et la compensation par l'Etat d'exonérations de cotisations sociales d'autre part permet à l'Etat de prendre progressivement le contrôle de toute la gestion de la sécurité sociale.

A l'origine, Les ressources financières de la Sécurité Sociale proviennent des cotisations sociale et " constituent un salaire différé et socialisé intégralement reversé en prestations aux ayants droits. Les ressources de la Sécurité Sociale sont indépendantes de l'Etat qui n'a, par conséquent, aucune légitimité à participer à la gestion de la Sécurité Sociale " comme l'écrivent les auteurs de l'argumentaire CSG de la fédé CGT/ Sociétés d'études (cité plus haut).

Or, la mise en place de la CSG a fourni à l'Etat le prétexte de concocter chaque année une loi de financement de la sécurité sociale qui détermine un objectif national de dépenses d'assurance maladie (l'ONDAM). Mais, pour l'heure, il n'existe pas encore un budget de la Sécu. Et la majorité des ressources de la sécu proviennent encore du salaire différé. Pour l'heure, la CSG est encore affectée à la Sécu.

Il n'en sera pas de même lorsque la Sécu sera majoritairement financée par l'impôt (dont la CSG). Les dépenses de la Sécu seront alors budgétisées, comme le sont les autres dépenses de l'Etat. Nous connaissons la suite :

" Si l'on poursuit dans cette voie, la protection sociale ne prendra bientôt plus en charge que les patients les plus démunis et les malades les plus gravement atteints. Nous sommes en train de passer, sans débat démocratique, d'une logique de prise en charge solidaire pour tous à une logique d'assistance pour les plus pauvres et d'assurance pour les plus riches " ( extrait de l'Appel à " un débat public sur la santé " cité plus haut)

Fiscalisation-étatisation : quelles conséquences ?

Poursuivre dans cette voie, c'est très exactement ce que fait le gouvernement Hollande-Ayrault. Lors de sa campagne présidentielle, Hollande avait clairement annoncé la fusion entre l'impôt sur le revenu et la CSG. Cette fusion devant donner naissance à un prélèvement simplifié sur le revenu. C'est tout sauf anodin : une fois cette fusion réalisée, l'Etat captera directement la CSG. Il ne reversera à la sécu que ce qui lui paraît conforme à " l'objectif de dépenses " qu'il aura fixé. La Sécu sera alors fiscalisée, pieds et poings liés...

Si le gouvernement Hollande-Ayrault arrivait à ses fins, c'est-à-dire à la budgetisation totale et définitive de la Sécu au sein du budget général de l'Etat, c'en serait fini de cette conquête ouvrière.

Il faut rappeler qu'un des principes de base de l'élaboration du budget (en France ou ailleurs) est le principe dit de non-affectation des recettes (appelé " principe d'unité "), c'est-à-dire qu'aucune relation ne doit être établie entre une dépense et une recette. En d'autres termes, toutes les recettes sont mises dans un " pot commun " indifférencié, sont noyées dans la masse et sont affectées aux dépenses en fonction des décisions politiques des gouvernements.

On comprend dès lors le danger de fiscalisation de la Sécu car les sommes levées par l'impôt, au nom du " soutien " à la protection sociale, ne sont pas, selon les règles usuelles du budget, automatiquement affectées à cette fin. Elles peuvent être utilisées pour des dépenses militaires ou pour le remboursement de la dette de l'Etat vis-à-vis des marchés financiers, par simple décision politique.

Les budgets des Etats ont alimenté et alimentent toujours le parasitisme. Les dépenses publiques, et notamment les dépenses militaires constituent un important champ d'accumulation artificiel du capital. Les politiques actuelles de réduction des déficits budgétaires se traduisent par des mesures anti-ouvrières, en particulier contre les budgets sociaux, tout en assurant le paiement de la dette publique aux marchés financiers.

C'est pourquoi non seulement il faut combattre contre toute fiscalisation de la Sécu, dont la CSG et le RDS, exiger leur abrogation et, plus profondément encore, lutter pour le retour aux bases fondatrices de la sécu. Cela signifie le retour à l'indépendance totale de l'URSSAF, sa gestion exclusive par les organisations syndicales des salariés, comme au début, sans patrons ni tutelle de l'Etat et une cotisation unique du salaire différé, permettant ainsi d'en finir avec le flou entretenu entre " cotisations patronales " qui sont partie intégrante du salaire et cotisations des salariés.

Il est encore possible de renverser la vapeur. Il est encore temps

Défendre la Sécurité sociale par l'augmentation des salaires !

Dans nos écrits précédents, nous nous sommes prononcés contre TOUTE réforme des retraites et, par là même, de la sécurité sociale. Depuis vingt ans, les dirigeants de la CGT, du PCF ( et maintenant du Front de gauche) répètent en boucle qu'il faut " une autre réforme ", " une bonne réforme ". Tout dernièrement, ils ont accrédité la thèse frauduleuse du " déficit " qui est l'alibi classique de tous les " réformateurs ". Et maintenant, les dirigeants CGT et FO, tout en contestant le projet gouvernemental ( ce qui ne mange pas de pain), appuient la hausse, annoncée par le gouvernement, des cotisations sociales. Ils sont d'accord avec la hausse de la part salariale des cotisations qui se traduira mécaniquement par une baisse du salaire direct ( le salaire net) et d'accord avec la hausse des cotisations patronales. Et, au sein du NPA, certains militants pensent, sans doute de bonne foi, qu'il faut exiger la hausse des cotisations patronales. Il règne ici une grande confusion.

Pourquoi la " hausse des cotisations patronales " est-elle un piège?

Nous l'avons dit plus haut, l'augmentation des salaires entraîne automatiquement une augmentation proportionnelle de la masse des cotisations sociales, c'est-à-dire, du salaire différé (indirect, socialisé), cotisations " patronales " et salariales.

Aussi bien, lorsque les directions syndicales ou des militants anticapitalistes évoquent une hausse des cotisations patronales, ils parlent d'en augmenter le taux, le pourcentage. Evidemment, à l'instant T, une augmentation du taux de la part patronale des cotisations se traduit, vu par le patron, par une augmentation des coûts salariaux des entreprises, le fameux " coût du travail ". Mais, cette façon de prendre le problème à l'envers et par le mauvais bout, ne règle rien du tout. Par réaction naturelle et quasi instinctive, la réalité étant toujours concrète, les patrons seront incités à geler ou baisser les salaires directs d'autant ( l'ANI les y autorise) ou à réduire les effectifs. Ils feront payer aux salariés cette augmentation du salaire différé, par tous les moyens possibles à leur disposition. l'argumentaire de la confédération FO est, de ce point de vue, un monstre de schizophrénie.

" FO A TOUJOURS INDIQUÉ QU'ELLE ÉTAIT PRÊTE À DISCUTER DE l'AUGMENTATION DE LA COTISATION (PART SALARIALE ET PATRONALE):

- 1% d'augmentation de la masse salariale génère 680 millions d'euros de cotisations vieillesse au régime général (CNAV): autrement dit augmenter les salaires, crée aussi une recette supplémentaire pour financer les retraites.

-Un point de cotisation vieillesse représente une ressource annuelle comprise entre 4,4 et 5,3 milliards d'euros, toujours pour la CNAV. FO rappelle qu'en 20 ans la cotisation patronale a diminué de 2,24%, alors que la cotisation salariale a augmenté de 13,23% (taux de cotisation Sécurité sociale au plafond -HCFIPS). Comment ne pas comprendre que la rigueur ou l'austérité pudiquement appelée sérieux budgétaire pénalise fortement tous les régimes sociaux. " [4 pages " tous dans la rue, le 10 septembre " mis en ligne sur le site FO]

1% d'augmentation de la masse salariale = 680 millions d'euros pour l'Assurance vieillesse. " Autrement dit augmenter les salaires créé aussi une recette supplémentaire pour financer les retraites ". disent les dirigeants FO. Pourquoi dire " aussi " ? Parce que, selon eux, il faut d'abord augmenter d'un point le taux de la " cotisation patronale " car cela rapporte " plus " qu'une augmentation des salaires et des effectifs de 1% : entre 4 et 5 milliards, disent-ils. Joli tour de passe-passe !

Une augmentation de 10% de la masse des salaires par l'augmentation combinée des salaires et des effectifs apporterait près de 7 milliards à la CNAV (dénommée aujourd'hui CARSAT)

Mais la suite vaut son pesant d'or :

" QUANT AUX EFFETS DES EXONÉRATIONS GÉNÉRALES, JUGEZ PLUTÔT: Les taux de cotisations patronales de Sécurité sociale, pour un salaire au niveau du SMIC, sont passés de 30,4% en 1992 à 4,48% en 2011 ".

Voilà qui est fort bien dit.

Mais, les dirigeants FO revendiquent-ils l'arrêt de ces exonérations ? Non. Ils se bornent à dire :

" Une autre source de financement existe: la compensation intégrale des exonérations de cotisation patronales ". Mais qui " compense " ? C'est l'Etat, comme nous l'avons expliqué précédemment, avec l'argent des taxes et impôts que paie la population. Demander la compensation intégrale revient à demander, en réalité, un transfert de cotisations vers l'impôt et mettre ainsi la main dans l'engrenage de la fiscalisation.

Chacun l'aura constaté : l'augmentation du taux de la part patronale des cotisations (hors hausse des salaires) est une pirouette qui permet aux directions syndicales de ne pas exiger :

l'arrêt des exonérations (compensées ou non)

C'est aussi un subterfuge qui consiste à désolidariser l'augmentation des ressources de la sécurité sociale de la lutte des classes pour l'augmentation générale des salaires et des effectifs, en cherchant " d'autres sources de financement ".

Il faut donc prendre le problème par le bon bout, comme le propose la résolution du bureau du syndicat CGT Archives en affirmant haut et clair

" Non à toute augmentation des cotisations et de l'allongement de la durée de cotisation ;

Augmentation générale et conséquente des salaires, seule façon pour augmenter automatiquement les cotisations, part " patronale " et salariale, sans pénaliser les salariés !

Arrêt immédiat des exonérations patronales et versement par l'Etat à l'URSSAF des 41 milliards qu'il doit au titre de ces exonérations"

Pourquoi la modulation des cotisations patronales est-elle une supercherie ?

Nous l'avons vu, les directions syndicales CGT et FO étaient d'accord pour augmenter le taux des cotisations sociales, d'accord pour augmenter " la part salariale " et donc d'accord pour réduire le salaire net des travailleurs. A ce jeu, les cotisations sociales deviennent une " variable d'ajustement ". En tout cas, c'est ce que propose - in fine - la direction de la CGT. Depuis plus de vingt ans, la direction de la CGT ( mais aussi le PCF, et maintenant, du Front de Gauche) demande la modulation des cotisations patronales. Si cette proposition aboutissait : la part patronale des cotisations baisserait pour tout patron qui ferait preuve de bonne volonté !

Recueillons leurs explications :

" Modulation des taux de cotisations " employeurs " : + 10 milliards d'euros

Aujourd'hui, que l'on s'appelle Total ou que l'on soit artisan, on acquitte les mêmes taux de cotisations sociales " employeurs ". Pourtant, quand certains connaissent de véritables difficultés, d'autres engrangent des profits colossaux.

1) Les entreprises produisent des richesses (valeur ajoutée) dont une partie est consacrée aux salaires, l'autre aux profits. Ce tableau, qui contient quelques exemples, montre que cette répartition varie d'un secteur à l'autre. (cf. graphique). La CGT propose que le taux de cotisations " employeurs " soit majoré pour les entreprises des secteurs qui réalisent d'importants profits.

2) Quand certaines entreprises embauchent des CDI et versent des salaires à peu près corrects (elles sont malheureusement rares), d'autres privilégient salaires de misère, intérim, CDD, voire travail informel ou dissimulé. La CGT propose pour ces dernières une majoration du taux de cotisations " employeurs ". Ces dispositions inciteraient les employeurs à embaucher et à mieux payer leurs salariés. Les actuelles exonérations de cotisations encouragent aux contraire les employeurs à payer les salaires les plus bas car plus les salaires sont proches du Smic, moins ils paient de cotisations sociales "

[ extrait du 4 pages " une bonne réforme des retraites, c'est possible " mis en ligne sur le site de la CGT]

Dans un courrier adressé au Premier ministre le 27 août, Le Paon, secrétaire général de la CGT, réaffirme qu'il faut

" Revoir le calcul de la cotisation employeur de sorte de la moduler en fonction de la politique salariale et d'emploi et de la part des salaires dans la valeur ajoutée de l'entreprise, " http://www.cgt.fr/Reforme-des-retraites-la-CGT.html

Nous trouvons la même idée dans le programme de Mélenchon aux présidentielles 2012 :

" Mise en place du principe de modulation de l'impôt sur les sociétés et du taux des cotisations sociales patronales en fonction des objectifs d'emploi, de formation et de salaires de l'entreprise Suppression des exonérations de cotisations sociales "

(l'Humain d'abord, page 14)

Ainsi, lorsqu'un patron augmentera les salaires ... il ne les augmentera pas ! : le salaire net augmentera au détriment du salaire indirect ( différé, socialisé) ; cela ne pèsera donc pas sur les coûts salariaux des employeurs ; cela n'empiétera pas sur leurs profits. Mais, nous dira-t-on, les patrons qui n'augmenteront pas les salaires auront une " surcotisation ". Idem, pour les effectifs. Seulement voilà, ayant acquitté cette " sur-cotisation ", ils seront " incités ", pour reprendre cette formule, à se rembourser sur la masse des salaires, afin de préserver leur taux de profit, en supprimant des postes, en gelant ou en baissant les salaires. C'est un cercle vicieux. Et, un marché de dupes : échange augmentation du salaire net (ou des effectifs) contre une ristourne sur les cotisations sociales. Au mieux, c'est un remède à la Diafoirus, au pire, c'est une supercherie pure et simple, surtout par les temps de crise économique actuelle.

Sur le fond, en proposant " le principe de modulation ", les dirigeants de la CGT et du Front de Gauche se prononcent en fait " pour de bonnes exonérations ".

La " mise à contribution des revenus financiers ", cheval de Troie de la fiscalisation

Comme l'écrit la fédé CGT- Sociétés d'étude (document cité plus haut) :

" Le meilleur moyen de taxer les profits n'est pas l'impôt, mais l'augmentation du salaire direct et indirect, incluant les cotisations sociales et patronales, partie intégrante du salaire. " C'est, disons-le encore, notre position, à la virgule près.

Taxer les revenus financiers, comme le proposent de concert la direction confédérale de la CGT et le Front de gauche, c'est apporter de l'eau au moulin de la fiscalisation de la Sécurité sociale. C'est renoncer à la Sécurité sociale, telle qu'elle a été définie en 1945...Sur la base du programme de la CGT. Une Sécurité sociale financée par les cotisations sociales, c'est-à-dire par le salaire différé, socialisé, une sécu où chaque salarié cotise selon ses moyens et perçoit selon ses besoins, ou chacun cotise pour tous et tous pour chacun.

Les retraites des fonctionnaires : respect du code des pensions civiles et militaires

Le gouvernement a clairement affiché son ambition de mener une vaste opération de démantèlement de tous les systèmes de retraite : liquidation des régimes spéciaux, basculement du régime par répartition en un régime par points ou à compte notionnel...C'est donc bien, pour la prochaine période, une lourde menace contre tous les salariés, public-privé

Tentant d'opposer les salariés entre eux, le gouvernement n'a pas abandonné l'idée de s'en prendre aux fonctionnaires en ouvrant la perspective du passage du calcul de la retraite sur la base actuelle des 6 derniers mois aux 25 " meilleures années " et en mettant en cause l'existence même du Code des pensions. Même si dans l'immédiat il n'en affiche plus l'intention, il garde ce projet dans les cartons pour une date ultérieure et sans doute bien proche.

Rappelons à ce sujet que le régime de retraite des fonctionnaires est le seul régime qui ne relève pas de la répartition, du régime général tel qu'on vient d'en rappeler les bases (salariés actifs cotisant pour les retraités actuels) mais du code des pensions.

Il est inscrit au budget de l'Etat qui verse une pension, dite aussi allocation pécuniaire personnelle et viagère accordée au fonctionnaire et après son décès à ses ayant - cause, en rémunération des services accomplis jusqu'à la cessation régulière des fonctions. (c'est considéré comme le prolongement du traitement dans le cadre du statut général des fonctionnaires). Augmenter le taux de retenues pour pensions, comme vient d'en décider ce gouvernement, revient donc à faire une économie sur le dos des fonctionnaires sans créer de ressources supplémentaires pour " sauver " la retraite comme le gouvernement tente de nous le faire croire.

D'autant que le gel du point d'indice a déjà baissé les salaires et les pensions : la politique de décrochage du point d'indice par rapport à l'inflation a déjà fait considérablementchuter le niveau des pensions. La pension est calculée sur la rémunération indiciaire dufonctionnaire, hors primes.Faire baisser le point d'indice, c'est faire baisser le niveau de la pension au moment du départ enretraite.

Ce qu’est le salaire différé

Ce qu’est le salaire différéNous clôturons notre cycle d’articles sur les origines et les fondements par une explication sur le salaire différé, qui est le fondement même de la Sécurité sociale, mais également de...

La Sécu - modèle 45

La Sécu - modèle 45Beaucoup de gens s’arrachent l’héritage de la Sécurité sociale. Elle fut portée au crédit du général de Gaulle, du ministre PCF Ambroise Croizat. Le haut fonctionnaire Pierre Laroque est...

« De chacun selon ses moyens, à chacun selon ses besoins »

« De chacun selon ses moyens, à chacun selon ses besoins »Dans les livres d’Histoire et dans moult discours politiques, vous apprendrez que la Sécurité sociale est le fruit du programme du Conseil national de la résistance et du général de Gaulle....

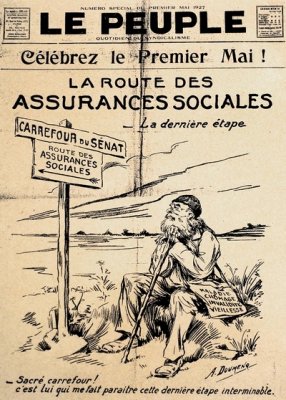

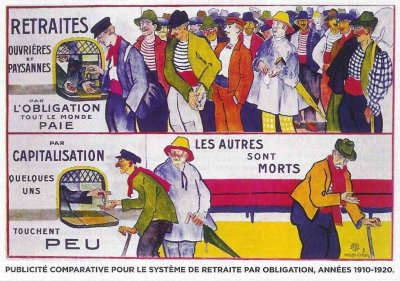

Origines et fondements de la Sécurité sociale : La CGT face à la « retraite des morts »

Origines et fondements de la Sécurité sociale : La CGT face à la « retraite des morts »En juillet 1901, un député radical présente un rapport sur les retraites ouvrières et paysannes. Il est soutenu par le patronat qui voit là un moyen de gagner de l’argent avec un système de...

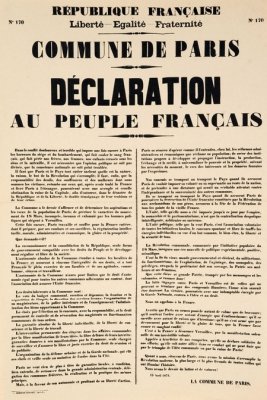

- Dans la profondeur des cœurs ouvriers (1871-1898)

28 mai 1871 : la dernière barricade de la Commune de Paris tombe : 25 000 travailleurs parisiens seront massacrés par les forces de répression, les cadavres seront brûlés, 38 500 arrestations...

Origines et fondements de la Sécurité sociale – 2ème partie : L’empreinte de la Commune de Paris

Origines et fondements de la Sécurité sociale – 2ème partie : L’empreinte de la Commune de ParisDe la révolte des canuts à la création de caisses de secours mutuels, les ouvriers cherchent le moyen de s’organiser comme classe sociale, en créant des organisations indépendantes des...